新一批綠色債券及銀色債券據報最快9月下旬登場,回顧對上一批綠債及銀債保證息率分別達4.75厘及5厘,被市場戲稱為「另類派錢」;其中認購綠債只需年滿18歲及有香港身份證,而且設有二手市場,投資者隨時賺息又賺價!以去年發行的綠債(4273)為例,截至周二收報103.25元,意味每手賺價3.25%,連同期間收到利息,回報率高達7%。《星島頭條》記者再比較多隻高息股同期表現,雖然最多可「財息兼收」達五成,但個別亦可蝕逾一成,可見在波動市況下,始終以綠債穩穩陣陣,勝在不會蝕本。

香港政府先後發行過兩批綠色債券,其中首批在2022年5月發行,當時有逾48萬份有效申請,涉及金額325.6億元,每人最多獲派5手。這批2025年到期的綠債,在港交所掛牌的代號為4252,當時保證息率2.5厘。

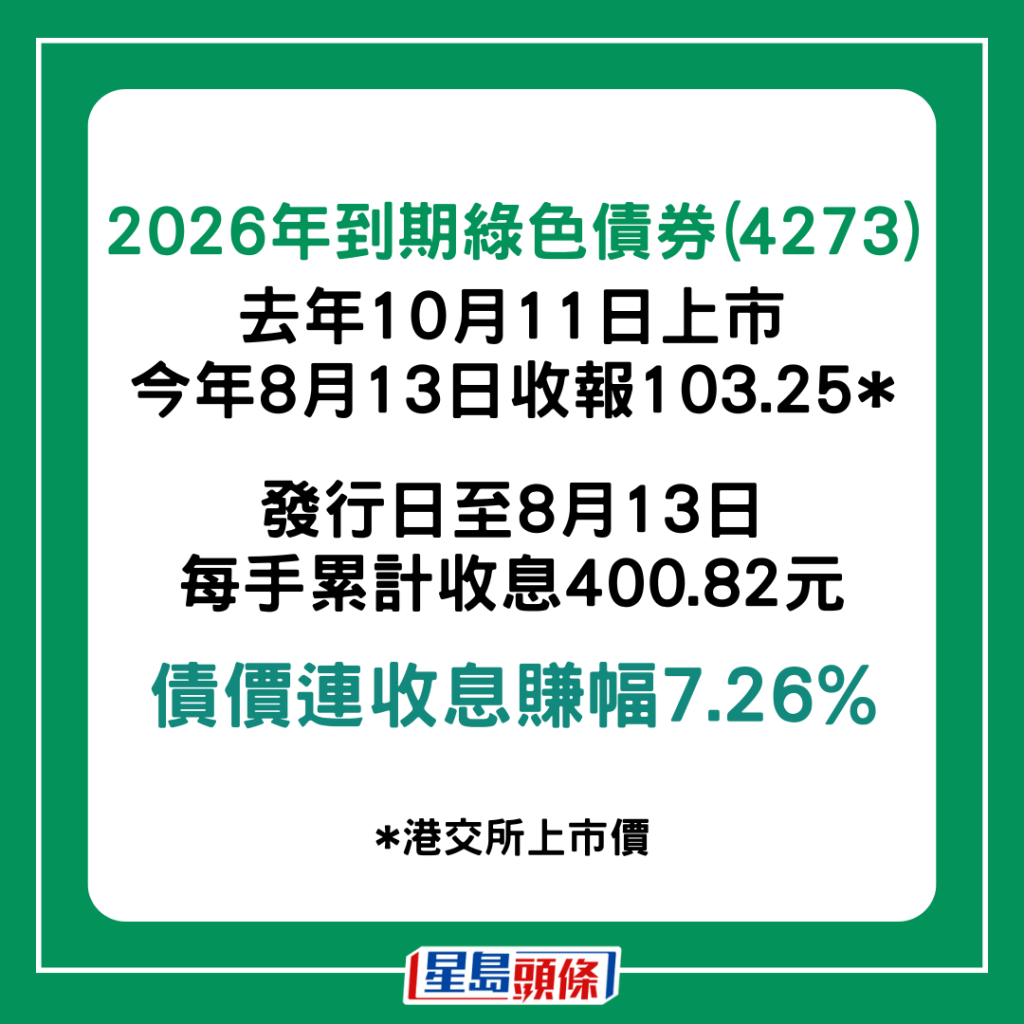

至於去年發售的第二批綠債,去年9月認購、10月發行,保證息率加碼至4.75厘,最終發行200億元,獲32.1萬份認購,認購總額逾300億元,每人最多獲分配9手。這批2026年到期的綠債,在港交所掛牌的代號為4273。

上一批綠債回報大檢閱

投資者可持有綠債3年至到期日取回本金,期間每半年收息一次;以第二批綠債計,今年4月10日派發的第一次利息為每手238.15元。

另外,綠債設有二手交易市場,可透過港交所買賣,或經銀行等金融機構於場外交易市場買賣。以去年發行的綠債(4273)為例,周二在港交所收市價為103.25元,意味每手1萬元,可賺325元。

值得留意是,政府過往發行的iBond及綠債,經中央結算在中途沽貨的話可按比例收取利息。例如由上個付息日(4月10日)至下個付息日(10月10日),約有4個月時間,投資者可按比例收取利息。據官方公布8月13日沽出,可收取利息為162.67元,連同今年4月10日已收取第一次利息238.15元,即累積收息400.82元。

(中途沽出綠債可獲多少利息,可在此網站查閱:港交所 – 綠色零售債券的應累算利息 )

若在本周二沽出,債價及債息共賺725.82元(325+400.82元);換言之,投資者可「價息兼賺」約7.3%。相比於去年10月敍造一個存期9個月的定期存款,息率料只有4至5厘,即回報不及綠債。

高息股考眼光 最高可賺逾五成

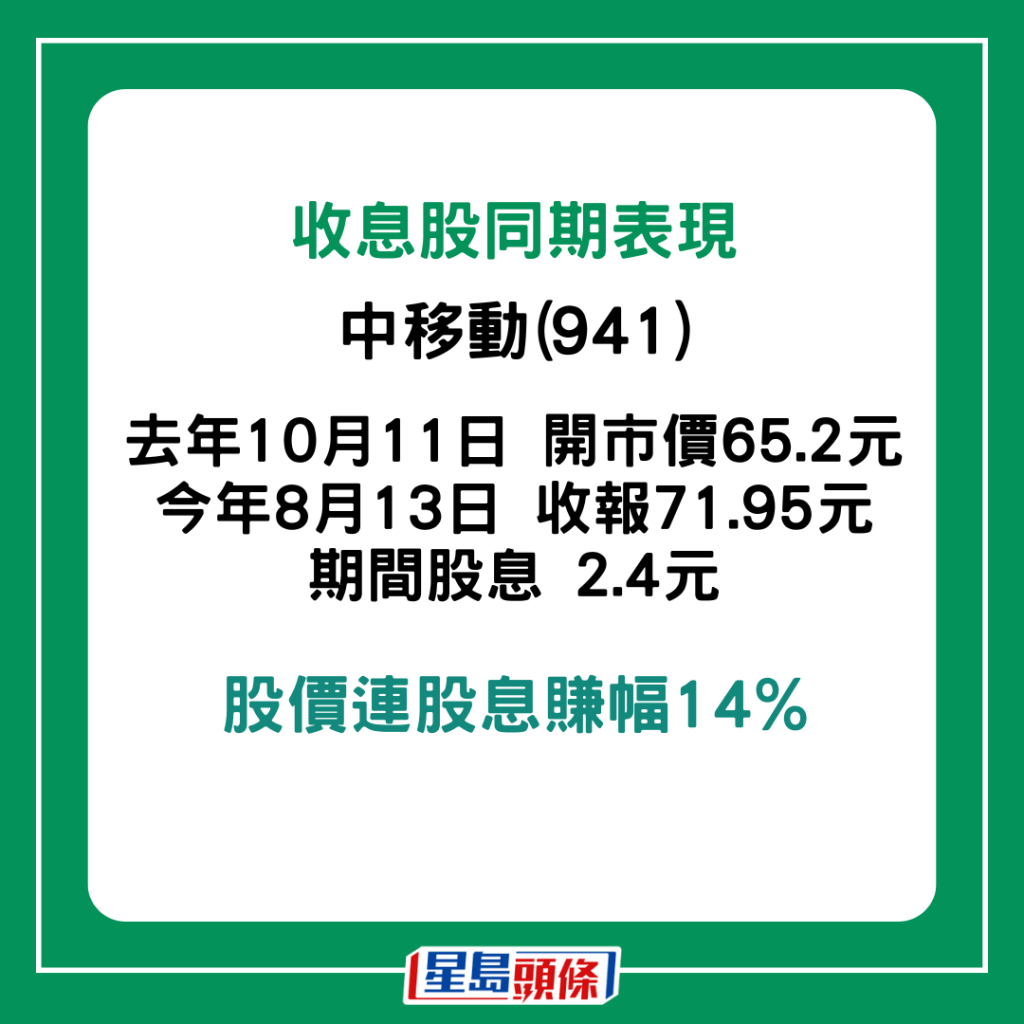

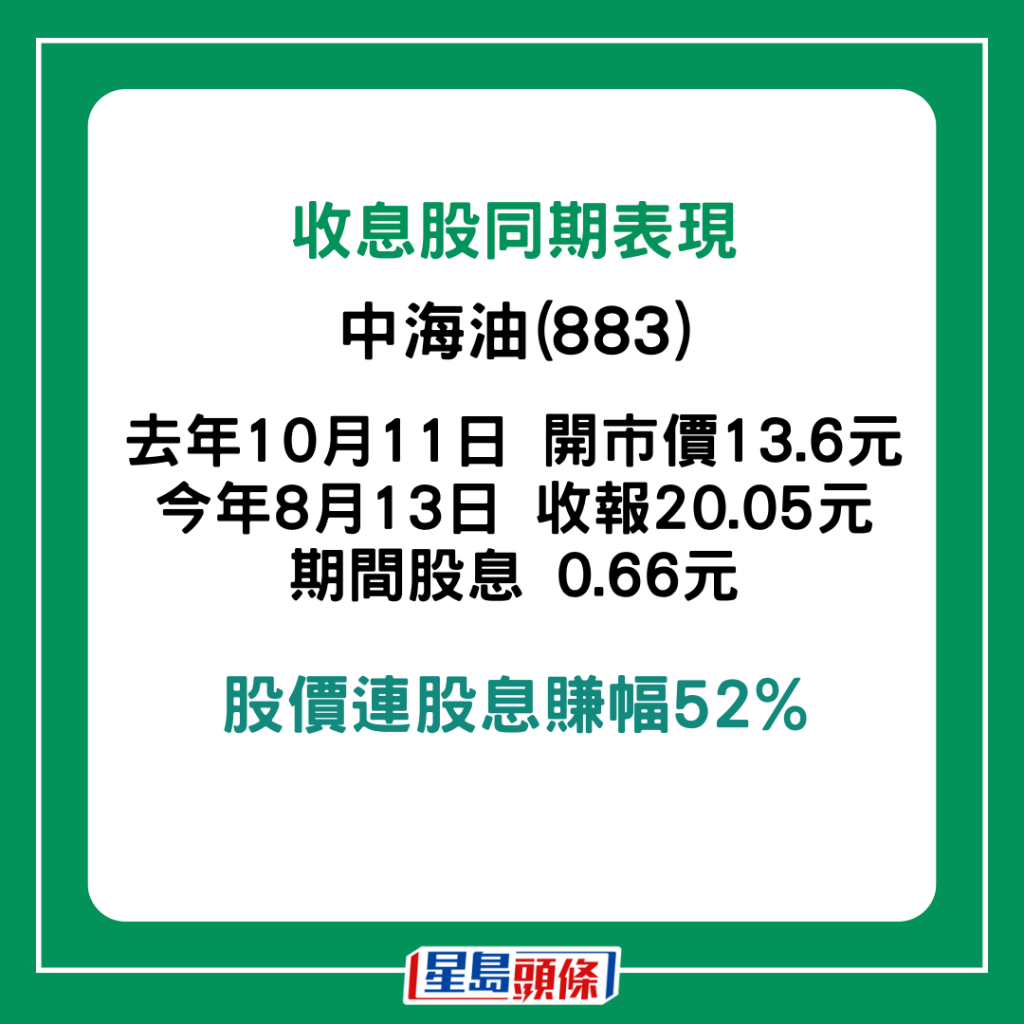

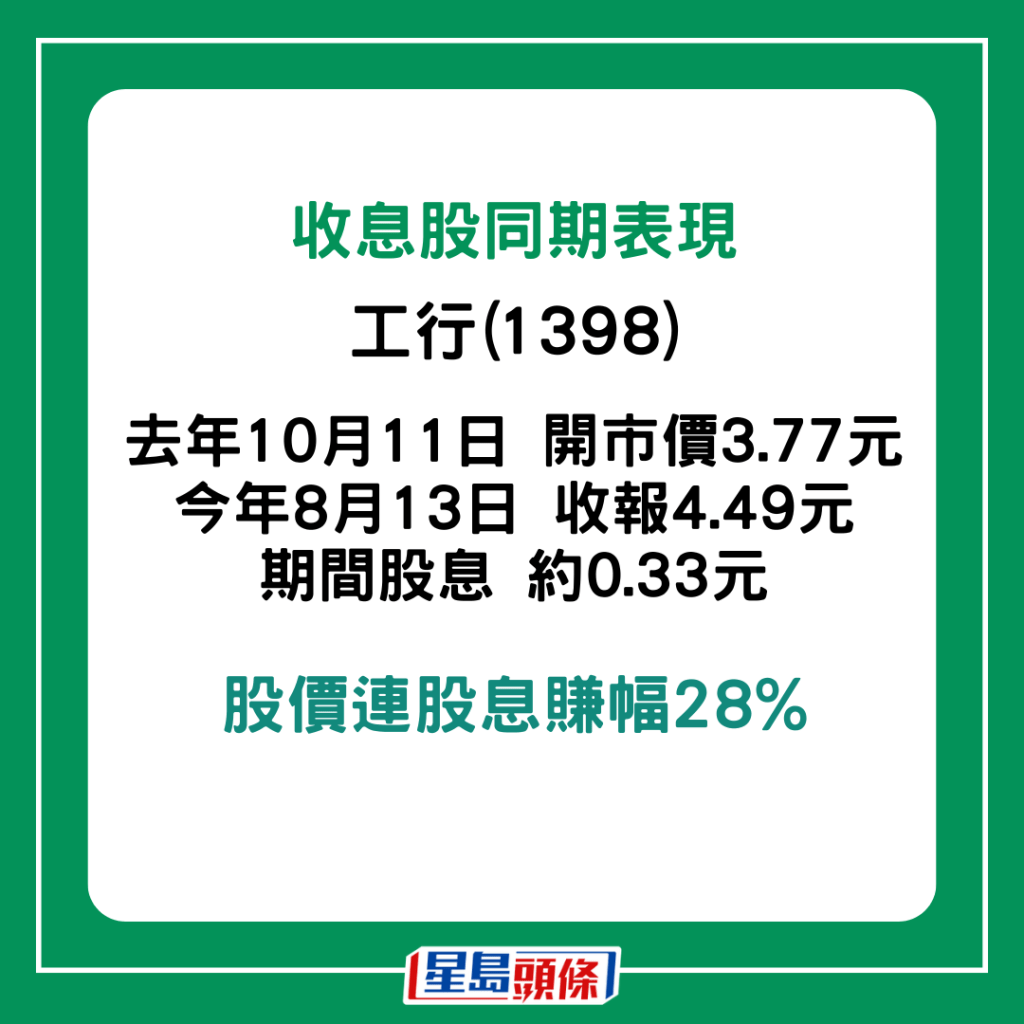

若投資高息股的話,雖然有機會跑贏,但很大程度視乎投資者眼光。舉例去年10月11日(綠債上市日)以開市價65.2元買中移動(941),期間已收取一次利息2.4元。以周二收市價71.95元計,收息連股價賺幅合共14%。倘若買的是中海油(883)或工行(1398),同樣有「中特估」概念加持,更分別賺52%及28%。

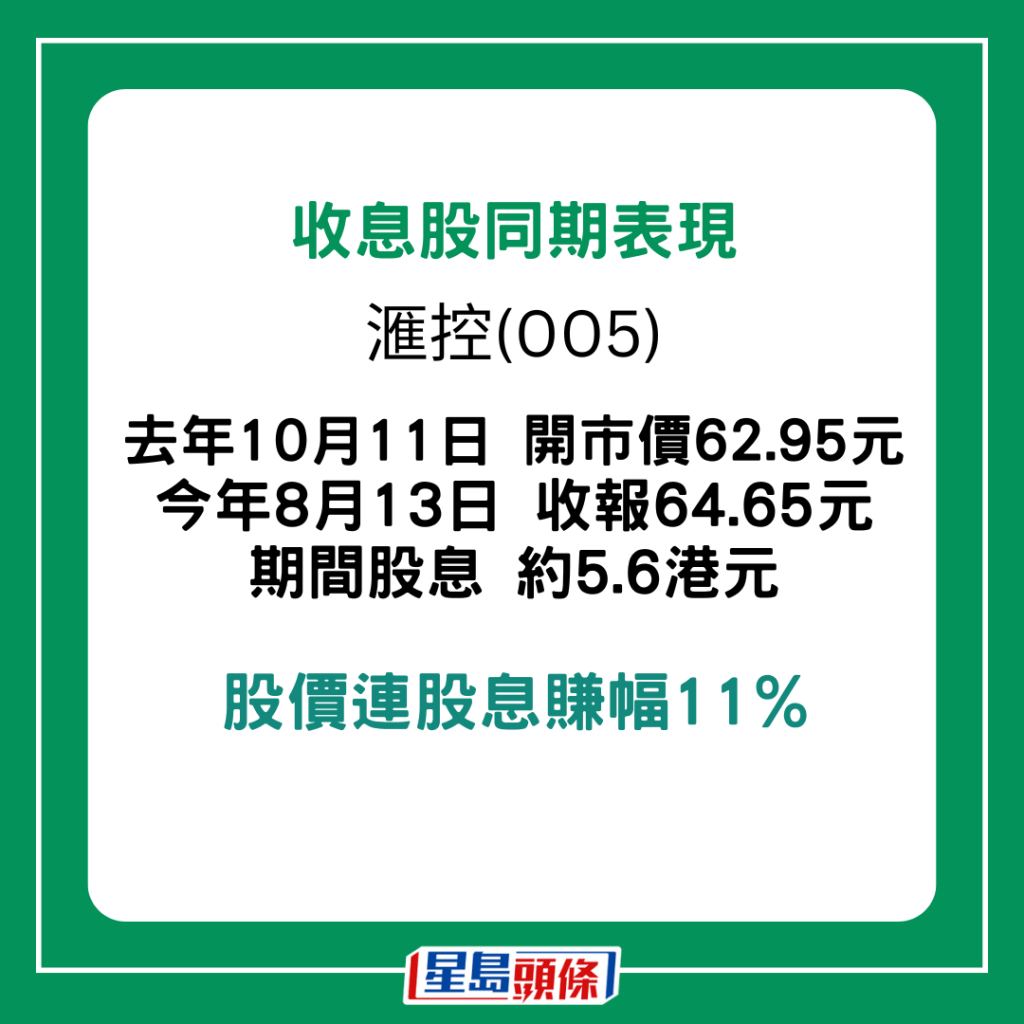

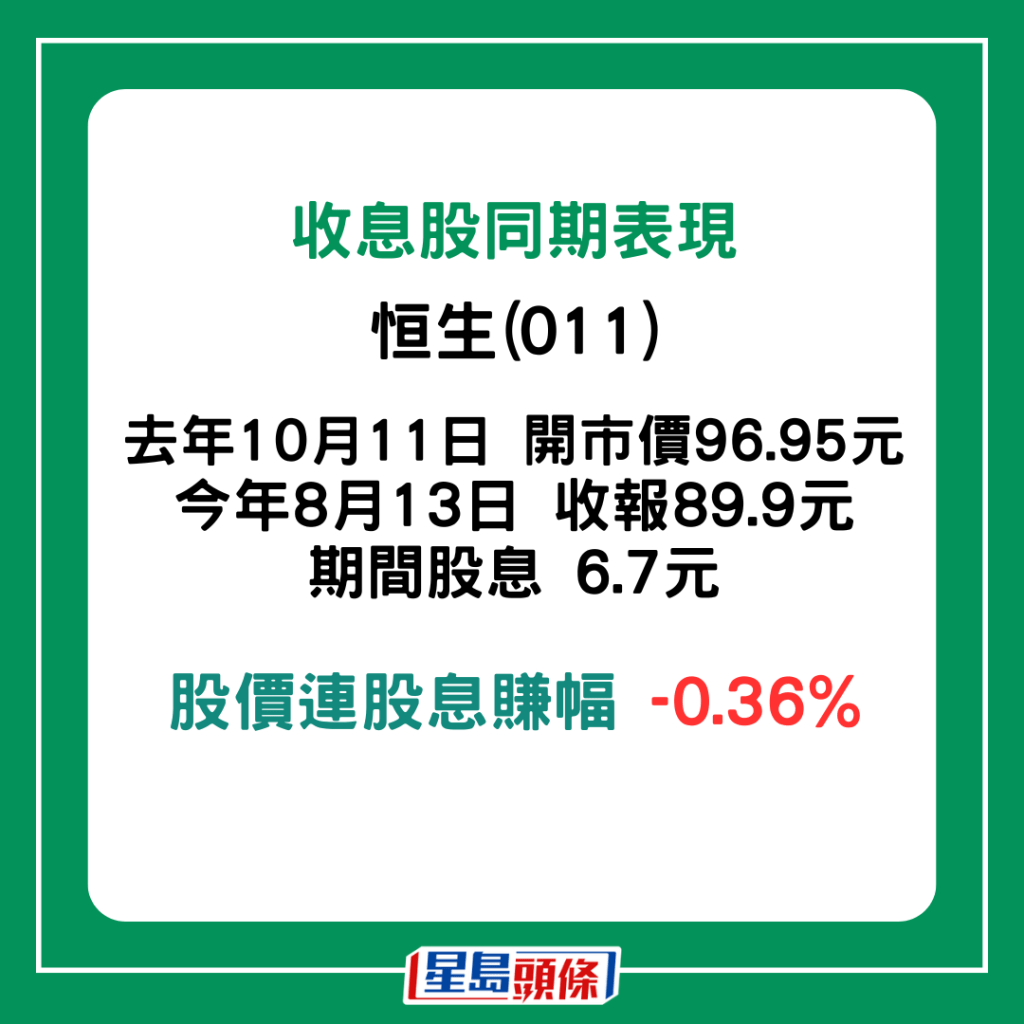

不過,如果投資者買的是恒生(011),結果將截然不同。恒生去年10月11日開市價為96.95元,至今已收息4次(最新在8月13日除淨)合共6.7元。但恒生周二收報89.9元,即使收息也未能抵銷股價損失,仍要輸0.36%。若投資買其母行滙豐(005),反而賺價賺息下,有11%進帳。

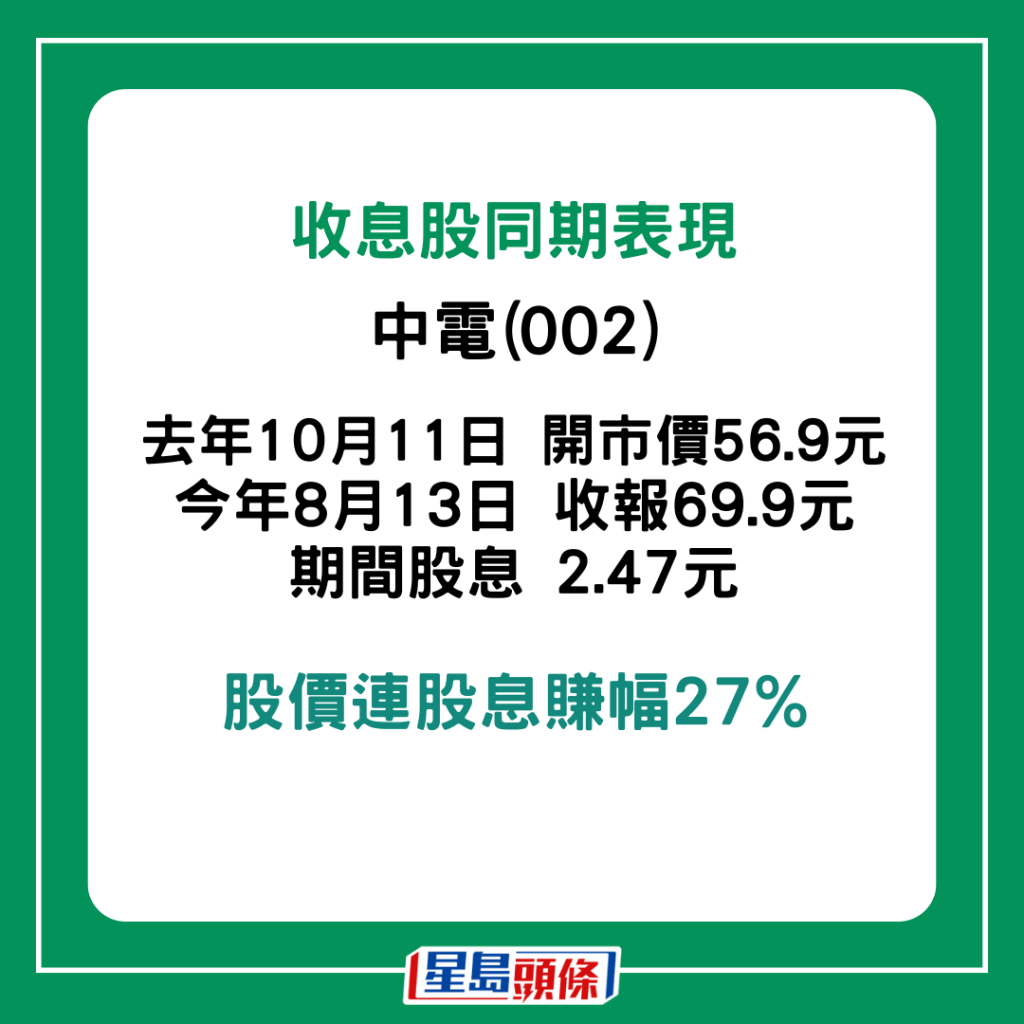

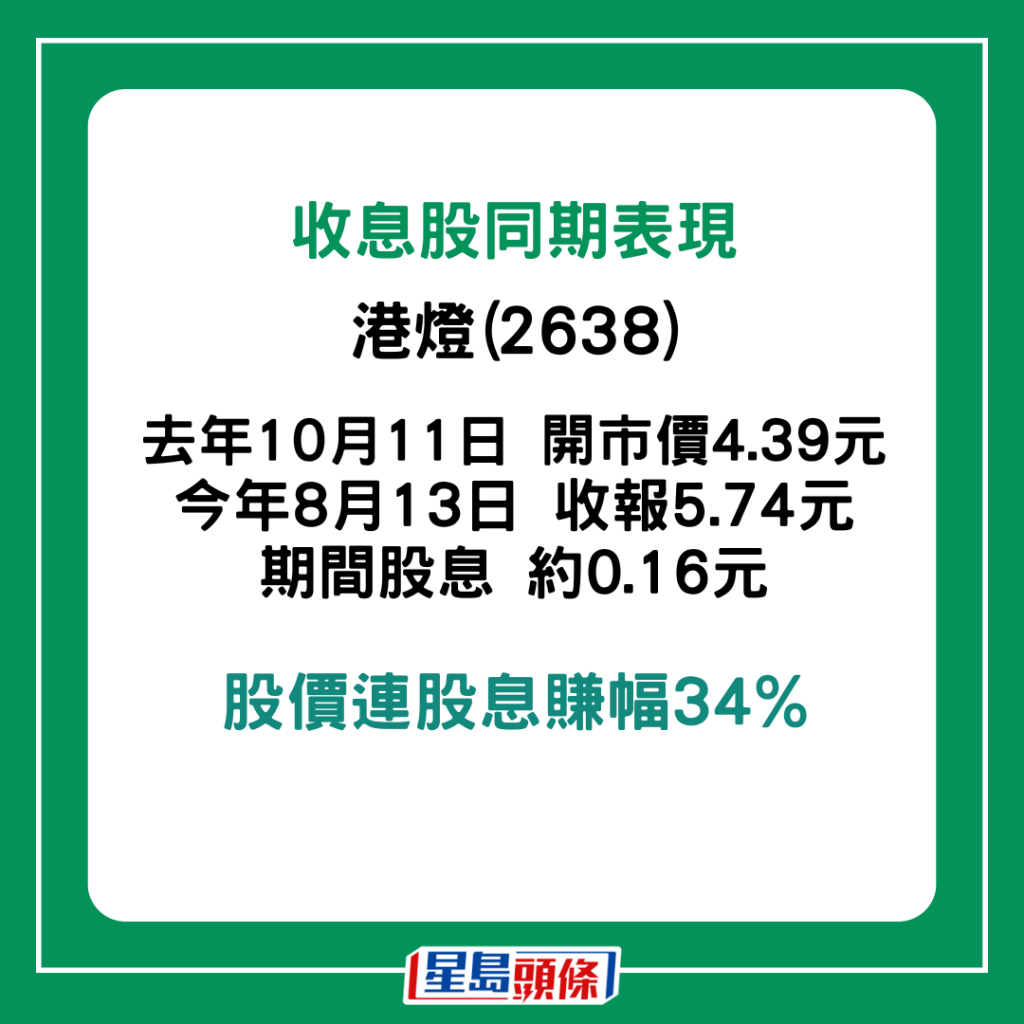

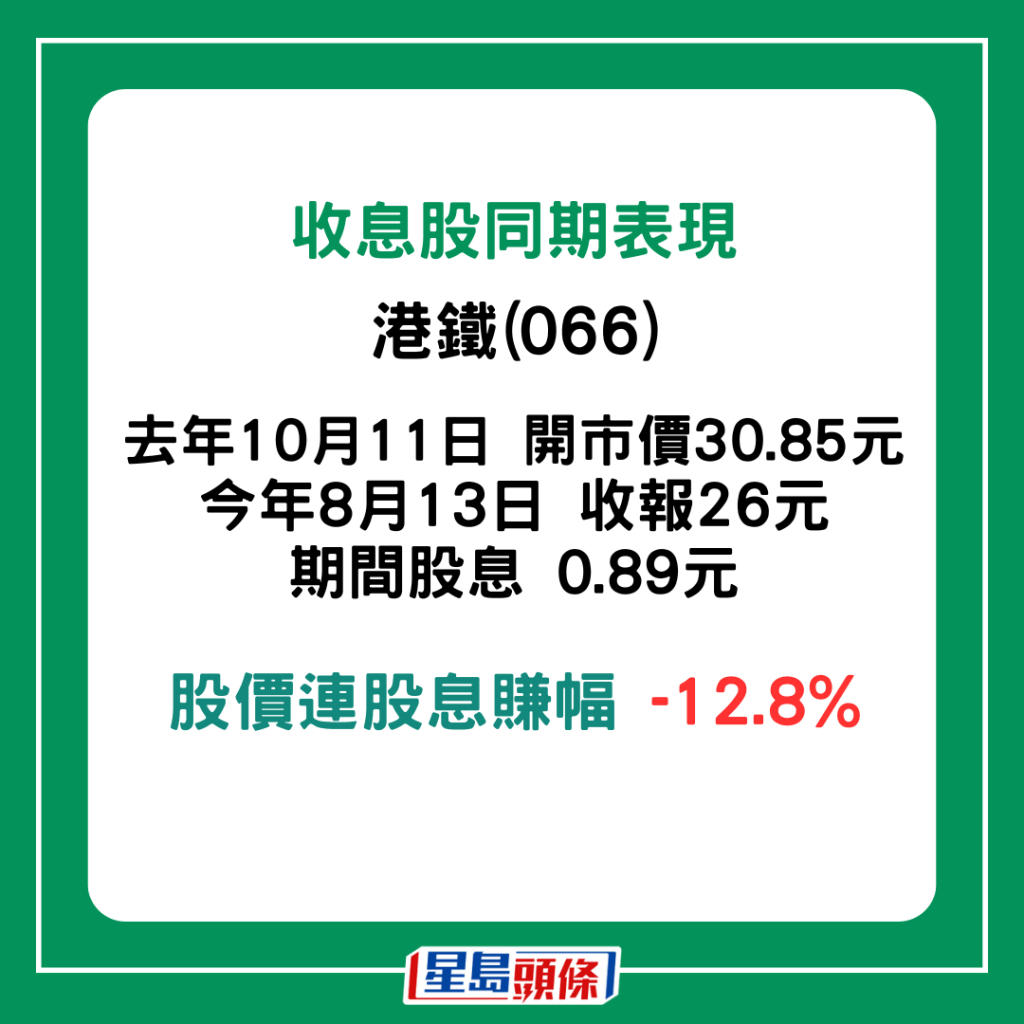

投資公用股收息,中電(002)及港燈(2638)分別賺27%及34%,但買港鐵(066)則要蝕。港鐵去年10月11日開市價為30.85元,至今收到0.89元利息。以周二收報26元計,即使有利息幫補,仍要蝕12.8%。

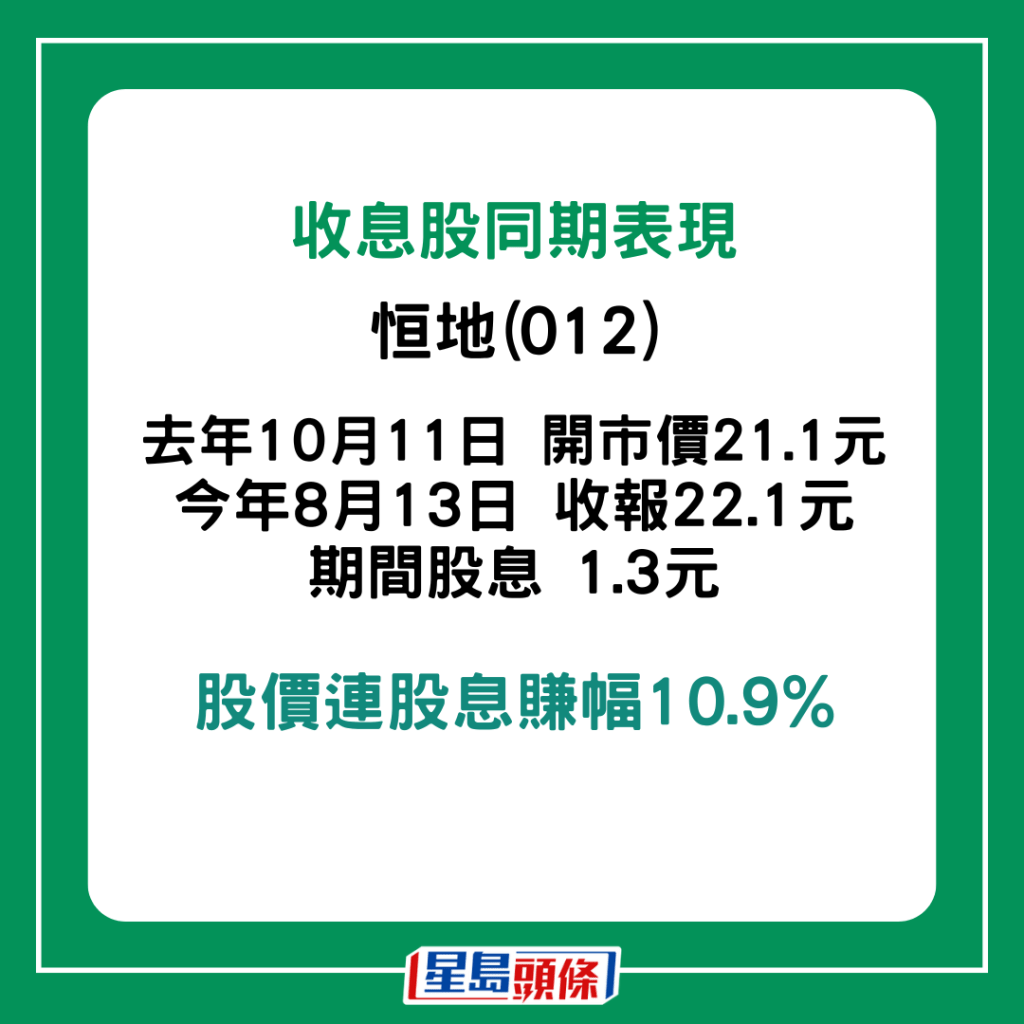

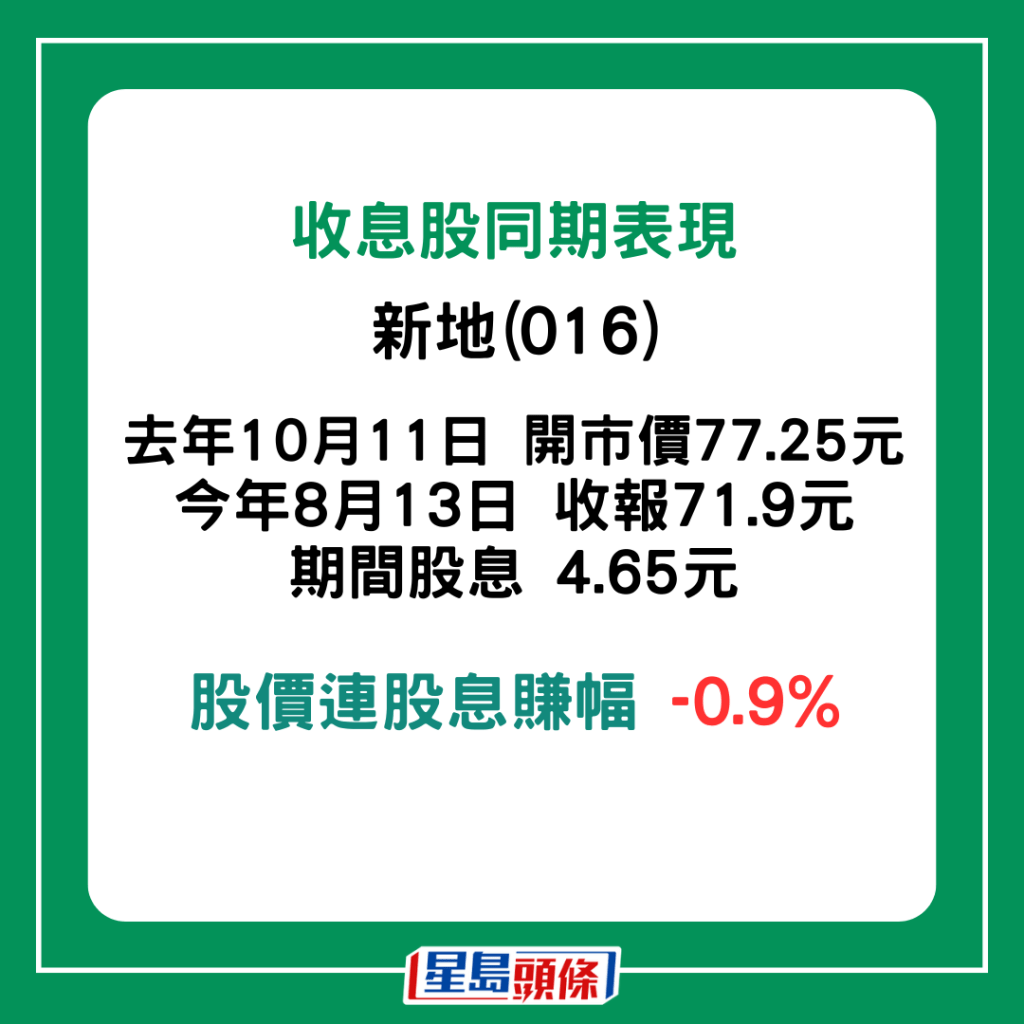

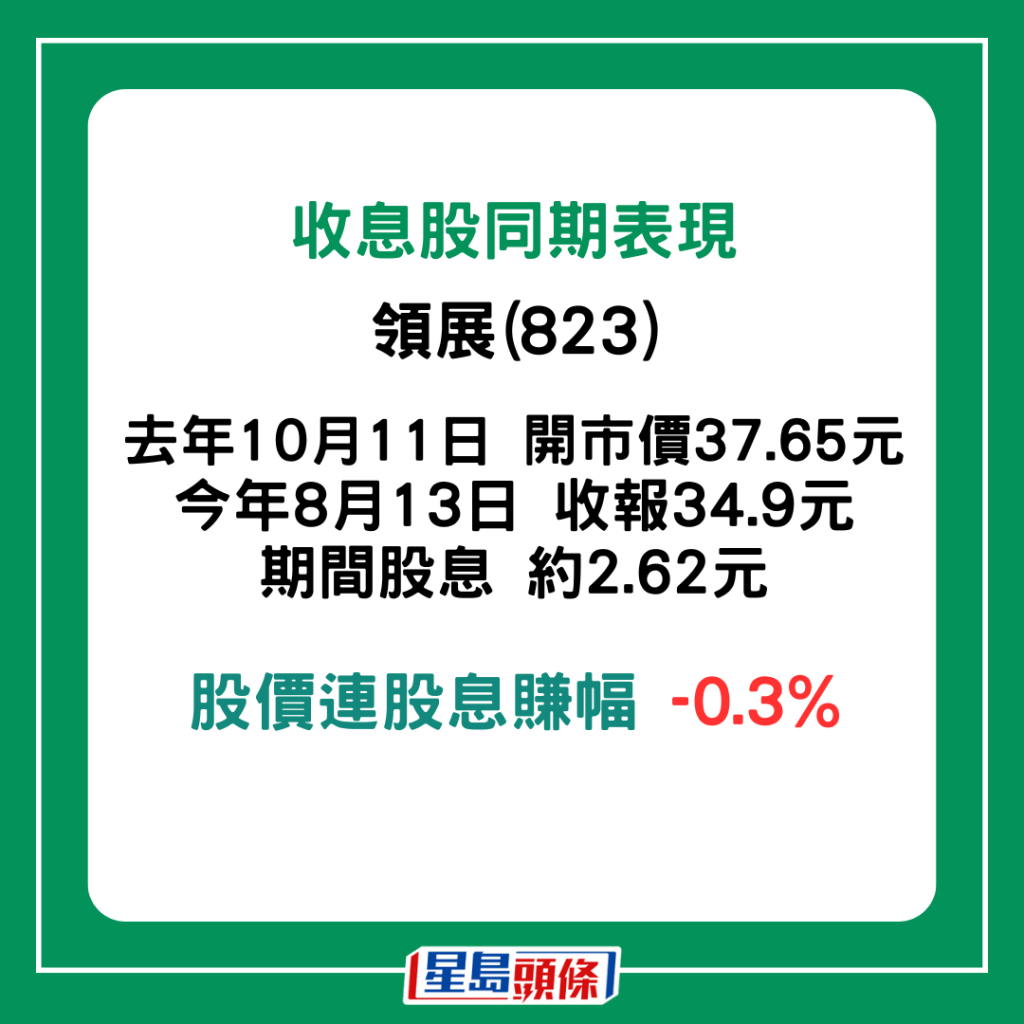

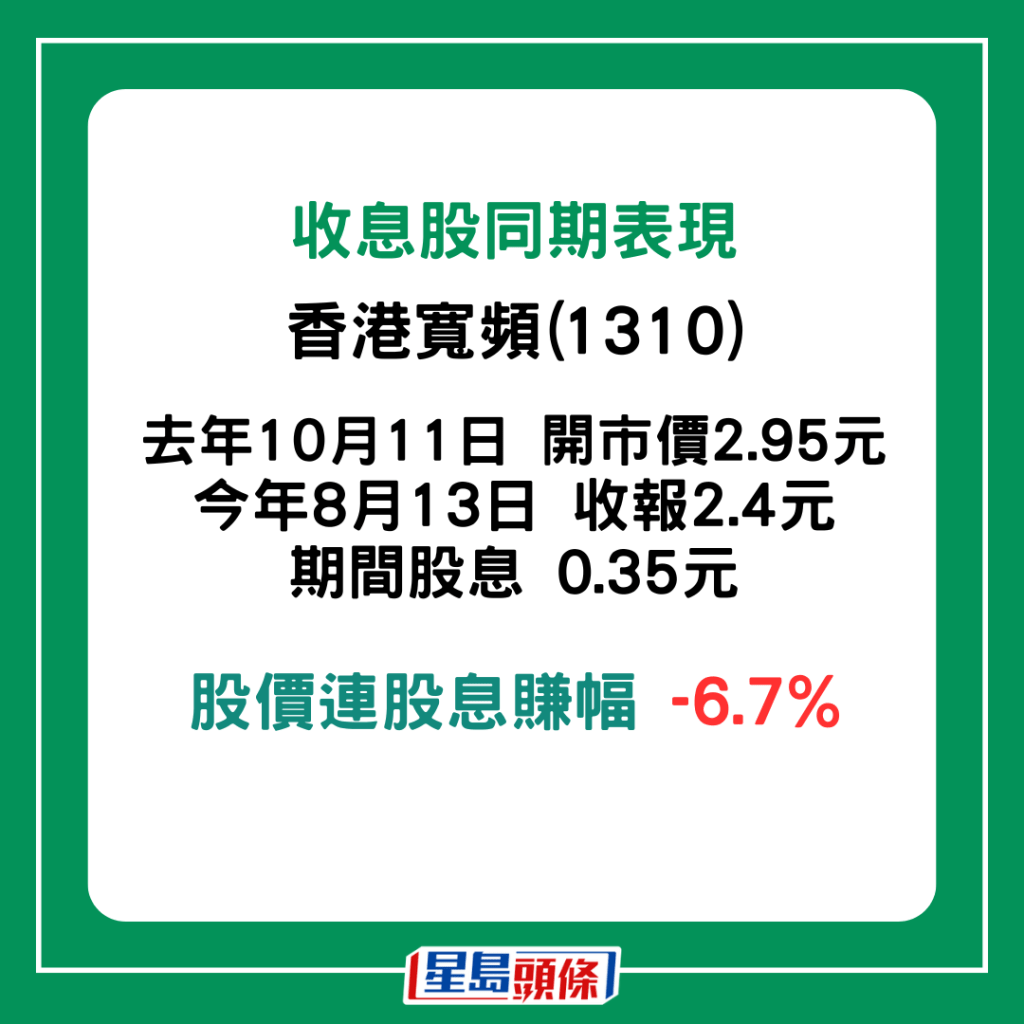

選本地地產收租股的話,新地(016)連同收息,累計仍蝕0.9%,領展(823)則蝕0.33%,不過揀恒地(012)卻能賺10.9%。至於坊間有不少人推介、股息率達16厘的香港寬頻(1310),亦要賺息蝕價,埋單輸6.7%。

首批綠債長期潛水 持有到尾不會蝕

另一方面,綠債設有二手市場,債價自然可升亦可跌。以2022年發行的綠債(4252)為例,其債價長期潛水、低於發行價100元,周二收報98.95元,換言之每手蝕1.05%。

這批綠債之所以長期潛水,有分析指因為發行時處於美國加息周期、美國長年期國債息率一直超過3厘,故其2.5厘保證息率並不及引。

不過,若持有這批綠債至今,計及收息其實沒有蝕錢。以周二沽出為例,自2022年11月首次派息至今,投資者累積收息560.28元,足以抵銷債價虧蝕。當然,投資者亦可持有這批綠債至明年5月到期,屆時政府將退回每手1萬元投資本金,不用蝕債價。

另外,隨着美國很大機會9月開始減息,外界普遍預期新一批綠債,保證息率將較去年為低,但由於含補貼成份,因此對收息人士而言仍吸引。